カード選びに迷ったら、失敗しないプラチナカードの選び方として是非参考にして下さい。

当サイトは、Internet Explorerでは画像が表示されないように設定しています。

お手数ですが、他のブラウザでご覧いただくようお願いいたします。

プラチナカードに入会したいものの、どれがいいか分からない。

年会費無料のクレジットカードなら2枚選択するのもいいでしょうが、数万円する年会費のプラチナカードでは、そうもいかないでしょう。(プラチナ2枚持ちの方も少なくありませんが・・。)

後々後悔しないように、絞り込みは慎重にしたいものではないでしょうか?

ただ、どのカードが自分にマッチしているかは、やはりライフスタイルで変わります。

さらに、「クレジットカード1枚にどれだけの年会費を費やせるか?」という感覚は、個々の価値観等で異なり、1枚のプラチナカードを選ぶ際に“年会費”は重要なファクターであると思われます。

そこで、年会費別に、どのプラチナカードがおすすめなのか、このページで紹介します。

゛失敗しないプラチナカードの選び方”として、是非、参考としてください。

なお、国際ブランドで選びたい方は以下のページをご覧ください。

いわゆるプラチナカードの中でも“格安”に属する分類。

手ごろな年会費が魅力で、審査のハードルもそれほど高くありません。

実はこの価格帯に分類されるプラチナカードは非常に多く、三菱UFJニコス株式会社やオリコ(株式会社オリエントコーポレーション)、株式会社エポスカード、株式会社クレディセゾン、出光クレジット株式会社などが年会費2万円程度のプラチナカードを発行しており、カード選びに迷いが生じやすい価格帯とも言えます。年会費が27,500円と少々アップしますが株式会社ジェーシービーもプラチナカードを用意しています。

選べる国際ブランドは、Visa、Mastercard、JCB、AMEXの3種類。

(※ダイナースクラブカードは一般的なゴールドカードよりも付帯特典が充実していますが、コンシェルジュサービスが付帯していない等の理由から、当サイトでは“プラチナカード”に分類していません。)

3つのブランドから選択するとなると、“一般的な人”なら国内および海外での利便性からVisaを選ぶ方が多いと思います。

しかし、よく調べると年会費2万円程度のVisaブランドのプラチナカードは、ビザ・ワールドワイド、つまり「Visa」が提供しているプラチナ会員向けのサービスがメインで、カード会社独自の特典がほとんど付いていないケースが目立ちます。

定番的ともいえる「コンシェルジュサービス」は、カード発行会社ではなくVisaが提供していますし、旅行やグルメ(飲食店)に関する優待特典も、Visaが提供しているサービスがメイン。

こうなると、Visaブランドならどのカード会社を選んでも中身はほとんど変わらないものとなり、ますますどれを選択していいのか悩むことに・・・。

ということで、個人的におすすめする格安プラチナカードを挙げると

・エポスプラチナカード

・UCプラチナカード

の2枚。

理由は、

・ポイント還元率が高め

・オリジナルの優待特典が多く含まれ、年会費以上の恩恵を受ける可能性が高い

といった点が評価できます。

エポスプラチナカードは年会費が30,000円(税込)ですが、ゴールドカード会員で招待状を受け取って入会した方は、永年年会費20,000円(税込)になります。

また、年会費30,000万円で新規入会しても、年間100万円以上の利用があると、翌年以降の年会費が20,000円に優遇されます。

エポスプラチナカードのメリットのひとつは、ボーナスポイントが用意されており、年間100万円の利用で2万円相当のボーナスポイントが付与されること。

通常ポイントと合わせると、年間100万円利用で25,000円相当。

年間100万円の利用で年会費以上のポイントが貯まるプラチナカードは、エポスプラチナカードのほかにありません。

そのほか、このカードを一言で表すと、「庶民的な優待特典が多い」という点。

レジャー施設や映画館、宿泊施設で利用可能な割引優待も多いですが、大衆的な居酒屋での割引優待は本当に多いです。

高級飲食店での優待は、豊富とは言えませんが、庶民的な優待特典の豊富さはピカイチです。

「庶民的」と書くと悪く捉える方がいるかもしれませんが、言い換えれば、普段使いできる優待が多いということで、多くの方にメリットをもたらす1枚だと思います。

ただし、このカードの最大のデメリットは【動産総合保険が付帯していない】点。

年間サービス料1,000円を支払って有料の動産総合保険「エポスお買物あんしんサービス」に加入することは出来ますが、年間通算50万円までの補償となっており、“プラチナカード”としてはかなり物足りない内容。

なので、壊れては困るものを購入する際、とくにメーカー保証のない商品ですね。そういった利用はお勧めできません。

| エポスプラチナカード | |||

|

年会費 | 本会員 | 30,000円(税込) 条件クリアで 20,000円(税込) |

| 家族会員 | ー | ||

| 取得方法 | 新規申込み | ||

| カードブランド | |||

UCプラチナカードは、2021年に登場した、UCカード初となるプラチナカード。

年会費は16,500円と、驚愕の設定。

ここまで年会費が安いと、「中身の薄いプラチナカードでは?」と思う方が少なくないように思いますが、そうではありません。

僕自身、登場とともに入会をしましたが、まず届いて驚いたのが利用限度額。

入会当初にもかかわらず、470万円もの限度額を付けてくれました。

年会費2万円程度のプラチナカードで、初回からここまでの限度額を付けてくるカードは、他にはないです。

動画視聴者の方々の情報をまとめると、概ね300万円以上の利用限度額、なかには初回から500万円付いた方もいらっしゃいます。

そして、優待特典も充実しており、2名以上で1名分のコース料理が無料になる特典やコンシェルジュサービスはもちろんのこと、UCプラチナオリジナルの飲食店優待やお取り寄せグルメ優待も多数。

ラグジュアリーホテルや高級旅館優待も充実し、「帝国ホテル東京」や「アマン京都」、「ホテル雅叙園東京」、「ふふ 箱根」などなどの施設にて、部屋のアップグレードや$100相当のホテルクレジットなど、かなりお得。

アメックス・プラチナにも「ファイン・ホテル・アンド・リゾート」という名称で同様の優待が付帯していますが、国内対象ホテルの数は圧倒的にUCプラチナカードが多いです。

実際にアンダーズ東京とシャングリ・ラ東京の料金と特典をコンシェルジュに問い合わせてみましたが、$100相当のホテルクレジットが付くことを加味すると、いずれのホテルも公式サイトや一休.comを利用するより断然お得な結果となりました。

シャングリ・ラ東京においては、そもそもの料金が、公式サイトや一休.comよりも安く、そこから$100相当のホテルクレジットがもらえるので、結果として1万数千円もお得に泊まれる事が分かりました。

また、エポスプラチナカードにも言えますが、Visaが2025年から提供し始めた「Visaラグジュアリーホテルコレクション」は、国内外900以上のホテルをベストレートのほか、客室アップグレードや朝食2名まで無料などの特典付きで利用可能。

こちらも、調査した結果、ホテル公式サイトや大手宿泊予約サイトよりも安いケースが多いことが分かっています。

年に一度、これらの宿泊優待を利用するだけで、年会費のもとを取れますね。本当にすごい1枚です。

スマホやタブレット、Switchなどのゲーム機本体の修理費用を年間3万円まで補償する通信端末修理費用保険等も付帯し、とても16,500円のプラチナカードとは思えない充実さ。

さらに、プライオリティ・パスは年間6回までの制限があるものの、家族カード会員も登録可能。

ほとんどの方が、年間6回まで利用できるなら問題ないと思われます。

デメリットは、前述の通り、プライオリティ・パスが年間6回までの利用である点と、エポスプラチナカードとは真逆で庶民的な優待特典がほとんど付帯していない点。

高級飲食店、ラグジュアリーホテルがメインで、利用限度額が高めに設定されやすい傾向があることも加味すると、完全に富裕層向けのプラチナカードとなります。

単に「年会費が安いから」と言って飛びつくと、後悔すると思いますので注意が必要です。

| UCプラチナカード | |||

|

年会費 | 本会員 | 16,500円(税込) |

| 家族会員 | 3,300円(税込)/人 | ||

| 取得方法 | 新規申込み | ||

| カードブランド | |||

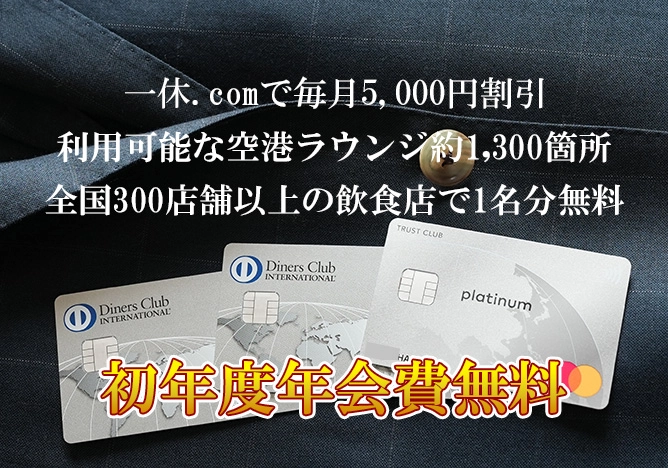

なお、内容的にも“プラチナカード”という類ではありませんが、ダイナースクラブカードをおすすめの候補として挙げておきます。

「ダイナースクラブブランド」のクレジットカード中ではエントリー的存在ですが、年会費24,200円(税込)で、通常はプラチナカードクラスでないと付かない優待特典・サービスを多数備えた1枚。

“普通の人”では予約困難な高級料亭の手配もできるほか、グルメや芸術・文化に関するダイナースオリジナルのイベントも年間を通じて多数開催しています。

対象のコンビニやカフェなどでポイントが5倍になるほか、毎月先着100名ながらも一休.comで5,000円割引クーポンをもらえたり、身近で実用的な優待も用意されています。

日本で最初のクレジットカードとされる歴史的背景もあり、ステータス性の高いクレジットカードとして年収数千万円~1億円といった方にも広く利用されています。

実績を積むことで、上位に位置するダイナースクラブ プレミアムカードのインビテーションをもらうことも可能です。

| ダイナースクラブカード | |||

|

年会費 | 本会員 | 24,200円(税込) |

| 追加カード | 5,500円(税込) | ||

| 取得方法 | 新規申し込み | ||

| カードブランド | |||

2024年7月31日申込み分までの期間限定で、

〇本会員・家族会員ともに初年度年会費無料

の新規入会特典が用意されています。

※下記URLからの申込みで上記特典がもらえます

年会費3万円程度で選ぶなら、JCBプラチナとセゾンプラチナ・ビジネスをおすすめします。

三井住友カード プラチナプリファードという選択肢もありますが、「プラチナ」と呼ぶにはちょっと優待サービスが少なすぎです。

そのほか、dカード PLATINUMなどもありますが、これらは「ポイント」に大きな重きを置いたカード。ポイントを重視するなら年会費無料のクレジットカードでも良いのでは?と個人的に感じます。

JCBプラチナの年会費は27,500円(税込)。

旅行傷害保険の補償内容は、2万円程度のプラチナと比べて厚い内容となっており、傷害治療・疾病治療費用でも最高限度額が1,000万円ついています。

個人的に、確率を考えれば海外でケガや病気になった場合の補償が厚い保険が望ましいと思っていますが、その思いを満足させてくれるのがJCBプラチナです。

コンシェルジュサービスは、グループ内のJCBトラベルが担い、JCBの優待特典をよく理解しているため、旅行の相談をした際に優待付きで利用できるレストランも教えてくれたり、他社と異なる対応をしてくれます。

また、ラグジュアリーカードを除く他社カードの場合、コンシェルジュに電話をすると、音声案内に従って一定回数のプッシュ操作をしないと担当者に繋がりませんが、JCBの場合は電話をすると直ぐに担当者が出てくれます。

旅行系については、対象となる高級ホテルを優待付きで泊まれるJCBプレミアムステイプランのほか、クラブオフを利用できますので国内外の宿泊施設をかなりお得な料金で泊まれるケースがあります。

会員専用の宿泊予約サイトJCBトラベルでは、ポイントが5倍付与されますし、そもそも大手宿泊予約サイトよりも安いケースもよくあり、個人的には毎年のように利用しています。

全国のワシントンホテルチェーンを企業契約料金で泊まれる特典もあり、僕自身、藤田観光の会員であるものの、JCB経由でホテルグレイスリーやワシントンホテルによく泊まります。

※秋葉原ワシントンホテルの朝食

グルメ優待も豊富で、まずは、ミシュランガイド掲載店や予約の取りづらい飲食店を予約できる【JCB スター・ダイニング byOMAKASE】。

「OMAKASE」は一般の方でも会員登録すれば利用可能なグルメ系予約サイトですが、JCBプレミアム会員の場合、常時最大5%割引で食事ができるお店や、年に数回、対象店を最大20%割引で利用できる企画も開催。

そのほかにも、2025年の事例で言うと、お子様連れ家族のみを対象とした名店での企画など、通常のOMAKASEでは体験できないサービスが用意されています。

さらに、JCBプラチナ以上の会員に向けた名店貸切イベントなんかも。

このOMAKASEですが、前述の通りミシュランガイド掲載店も多く、OMAKASE経由でしか予約を承っていない名店があるほか、ミシュランガイド掲載店じゃなくても本当に予約が全然取れないお店も複数あります。僕の友人なんかは抽選に応募するも10回以上の落選を経てやっと予約が取れたお店なんかもあります。

予約の取りづらいお店は、特定の期間にOMAKASE内で予約を承っているケースも目立ちますので、グルメ好きの方は、是非1枚もっておきたいクレジットカード。OMAKASEは通常390円の予約手数料が発生しますが、JCB会員は2025年9月末まで予約手数料無料で利用できます。

2名以上の利用で1名分のコース料理が無料になる「グルメベネフィット」の対象店は国内約190店(2025年5月時点)で、Mastercardブランドの招待日和より対象店舗数は多め。

加えて、JCBの場合、多くの都道府県に対象店舗が存在するため、地方在住の方や地方へ旅行に行き、その地のグルメを堪能したい、という方にも好評です。

| JCBプラチナ | |||

|

年会費 | 本会員 | 27,500円(税込) |

| 追加カード | 無料、2人目より1名につき3,300円(税込) | ||

| 申込み対象 | 20歳以上で、ご本人に安定継続収入のある方 学生の申込みは不可 |

||

| カードブランド | |||

セゾンプラチナ・アメックスおよびビジネスカードであるセゾンプラチナ・ビジネスは、2025年6月より年会費が33,000円(税込)にアップしました。

まず初めに、個人カードのセゾンプラチナ・アメックスが欲しいなら、初年度年会費無料で入会可能なセゾンプラチナ・ビジネスを強くおすすめします。

理由は、セゾンプラチナ・ビジネスに入会すると、プライベートカードとしてセゾンプラチナ・アメックスを無料で追加できるから。

どうせ持つなら、初年度年会費無料で入会した方が絶対にお得です。

このカードのメリットは色々ありますが、まず保険が充実している点。

旅行傷害保険や動産総合保険はもちろんですが、スマートフォン保険、ゴルファー保険が付帯。

※スマートフォン保険は個人カードのみ、ゴルファー保険は個人カードにもビジネスカードにも付帯

年会費3万円前後のクレジットカードにゴルファー保険が付帯するのは極めて異例で、同年会費帯の他社プラチナカードには付帯しておらず、ゴルファー保険が付帯したクレジットカードとなると安くても年会費55,000円(税込)のJCBザ・クラスとなります。

次に旅行ですが、まずは国内空港ラウンジ。

国内で利用でいる空港ラウンジ数が最も多いのはダイナースおよびJCBとなりますが、セゾンはこれらに次ぐ多さで利用できないラウンジは国内に2ヵ所しかありません。

加えて、プライオリティ・パスは国内外ともにプライオリティ・パス社の提携する全ての施設を利用可能なので、空港ラウンジはもちろん飲食店、リフレッシュ施設等も利用できます。

年間利用回数に制限はないので、海外はもちろん、国内においても飛行機を利用した出張が多い、という方にも最適。

国内外のラグジュアリーホテルを朝食2名まで無料や客室アップグレード、アーリーチェックイン/レイトチェックアウト、100米ドル相当のホテルクレジット付きで泊まれる、Tablet Hotelsの有料会員「Tablet Plus」(年会費16,000円)を無料で利用できるほか、全国の星野リゾートを最大40%割引で宿泊可能。

星野リゾートは高級なホテル、リゾートもありますが、価格を抑えたホテルブランドもあり、僕自身、出張でも重宝しています。

そして、コンシェルジュサービスも秀逸。

コンシェルジュの委託先はダイナースクラブ プレミアムカードと同じテングループジャパン。

ダイナースのプレミアムカードと言えば年会費143,000円(税込)と高額ですが、それと同じコンシェルジュを利用可能です。

僕もホテルや飲食店の検索・予約でよく利用しますが、ホテルやお店の特徴を簡潔にまとめて紹介してくれますので、選びやすい特徴があります。

セゾンプラチナ・アメックスであれば、ポイント還元率も1%と悪くありませんし、1,000円の利用ごとにJALマイルが10マイル貯まるセゾンマイルクラブに登録すれば、保有する全ての永久不滅ポイントが貯まるセゾンカードがセゾンマイルクラブの対象となり、1,000円=10マイルが貯まっていきます。

※セゾンマイルクラブに登録するには、別途、サービス年会費5,500円(税込)が必要です。

僕自身の紹介者URLからセゾンプラチナ・ビジネス・アメックスを申込みすると、とてもお得に入会ができます。

下記のリンクから専用ページに移動し、セゾンプラチナ・ビジネスに入会後、入会翌々月末までに20万円以上のカード利用があると、クレディセゾンよりAmazonギフトカード12,000円分がプレゼントされます。

もちろん初年度年会費無料。加えて、プライベートカードであるセゾンプラチナ・アメックスも年会費無料で付帯します。初年度から年会費がかかるセゾンプラチナ・アメックスに入会するよりもダントツにお得です。

さらに、今なら入会後3カ月間のショッピング利用で永久不滅ポイントを2%還元!

ぜひ、この機会にセゾンプラチナ・ビジネスへのご入会を検討してみてください。

紹介者URLからの申し込み手順を知りたい方は、以下のページにまとめていますのでご確認ください。

| セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード | |||

|

年会費 | 本会員 | 33,000円(税込) |

| 追加カード | 1名につき3,300円(税込)で4枚まで追加可能 | ||

| 取得方法 | 新規申込み 個人事業主または経営者の方(学生、未成年を除く) |

||

| カードブランド | |||

| ※追加カードは、18歳以上の社員または本会員と生計をともにする 18歳以上の同性の家族が申込み可能です。 |

|||

年会費5万円程度で選ぶなら、大手カード会社が発行する三井住友カード プラチナと、JCBザ・クラス、そしてラグジュアリーカード【TITANIUM CARD】の3枚が存在します。

三井住友カード プラチナとJCBザ・クラスは、どちらも年会費無料も含むクレジットカードの会員数は国内最大級で、似通った特典内容が目立つほか、ステータス性も差が無いように思いますが、実際にはJCBの方が圧倒的に人気です。

この理由として、おそらく次の点が関与しているように思われます。

○「東京ディズニーリゾート・パークチケットとディズニーグッズ」または「USJ スタジオ・パスとJCBプレモカード5千円分」などの商品を年に1度もらうことができる。

○インビテーション制を採用し、取得までに3年程度かかり、手にしたときのプレミアム感が高い。

○プライオリティ・パスは同伴者1名まで無料、2人目以降も1人2,200円と他社より有利。

○東京ディズニーリゾートやUSJに会員専用ラウンジがあり、子どもを含む家族が喜ぶ特別な優待が付帯している。

こんな点です。

2名以上の予約で1名分のコース料理が無料になるグルメ優待に関しては、2020年頃までは他社サービスと比較してJCBザ・クラスの対象店舗がかなり少な目だったのですが、年々増え続け、今ではMastercardブランドの招待日和より多い店舗数で全国約190店舗(2025年5月時点)。

さらにJCBの場合、ほとんどの県に対象飲食店が存在しており、地方都市在住の方も恩恵を受けやすい1枚。地方都市を夫婦で旅行に回るというような方にもメリットをもたらすでしょう。

また、ザ・クラスはコンシェルジュデスクの対応も評価が高く、要望に対してきめ細かな応対をしてくれるのは魅力的です。

グループ内のJCBトラベルがコンシェルジュサービスを提供しているため、カードの優待サービスもよく理解しています。

私自身も所持する1枚ですが、コンシェルジュの利用例として、飲食店のセッティングを急ぎで依頼(前日の手配)したところ、夕方頼んで当日の深夜までにお店選びと予約手配が完了したことがあります。そのほか、お土産のおすすめを聞いたら、期間限定で販売している商品を紹介してくれたり、なんてこともありました。

対する三井住友カード プラチナですが、コンシェルジュは繋がりづらくストレスを感じる1枚。コンシェルジュの意味をなさず、最悪レベルです。

コンシェルジュを期待して申込むなら絶対におススメできません。

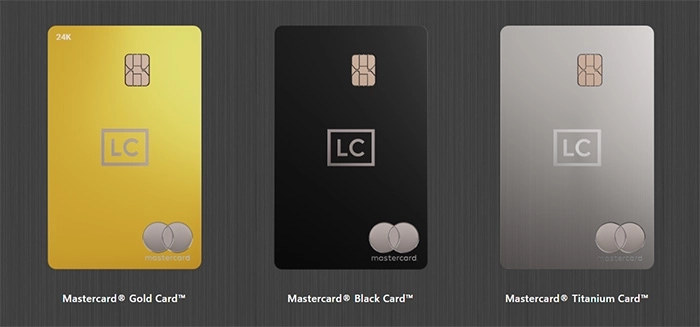

ラグジュアリーカードは金属製カードを採用し、国内初となるMasterCardブランド最上位グレードとなる【ワールドエリート】を採用した、かなりステータス性の高いプレミアムカード。

私自身も2017年に入会しましたが、メールでも依頼できる「コンシェルジュサービスの使いやすさ・対応の良さ」は年会費55,000円の中では断トツでよく、電話だけじゃなくメールでの依頼も可能です。

ホテルやグルメ系の優待サービスもライバルと比べて豊富。

加えて2020年より「LCオーナーズコミュニティ」なる、会員同士の繋がりに着目したサービスを開始し、ラグジュアリーカードの法人決済用GOLD CARD会員(年会費220,000円(税込))は、自社の商品やサービスを他の会員向けに限定プランや優待特典付きで提供することが可能となりました。

これによって、T&E以外の様々なカテゴリーの優待が増加し、優待特典の多さはプレミアムカードの中ではナンバーワン。

GOLD CARD会員は首都圏だけじゃなく地方都市にもいるため、地方在住の方もメリットを受けやすくなった、という点も見逃せません。

毎月開催されるネットワーキング型ソーシャルアワーは、会員同士が集う人気のイベント。

クルマや時計などテーマを設けて、趣味趣向の合う会員を対象にしたソーシャルアワーや、クルージングを楽しみながらのソーシャルアワーなど、人との出会いやビジネスマッチングを求める方にも最適な1枚。

2024年からは「LC Circle」というラグジュアリーカード会員のみが入会できる業界初のオンラインコミュニティも用意され、会員同士がオンラインで繋がりあえます。

このように、人と人との出会いを大切にする方には、筆頭候補に挙がる一枚です。

ホテル系の優待は対象施設が世界に5,000ヵ所以上もあり、国内でも多くのラグジュアリーホテルで朝食を毎日2名まで無料、$100相当のホテルクレジット、お部屋のアップグレード、アーリーチェックイン・レイトチェックアウトなどの特典が付帯し、公式サイトや一休.comよりもお得な料金を提示するホテルが多数あります。

この類の優待を付帯したプレミアムカードはいくつかありますが、対象ホテルの多さでは、ラグジュアリーカードが一番だと思います。

なので、高級なホテルでゆったり寛ぐのが楽しみのひとつなんだ、って方にはラグジュアリーカードを置いて他に選択肢はないと思います。

また、2025年1月30日からは、オンラインで予約可能な会員専用の宿泊予約サイトの運用を開始。

こちらは、朝食2名まで無料や客室アップグレードなどの優待付きで泊まれるラグジュアリーホテルもありますが、一泊1~2万円で泊まれるホテルも多いというか、普通の大手宿泊予約サイトと変わらぬサービス。

それでいて、2025年3月に調査した結果、ほとんどのホテルにおいて、公式サイトや大手宿泊予約サイトを経由するよりも安い料金設定でした。

このため、ホテル系に関しては出張だろうが、記念日等の特別な日に泊まるラグジュアリーホテルだろうが、最強となる優待を備えたクレジットカードと言えます。

そのほかにも、条件付きで月に一回全国の対象映画館で映画1本を無料鑑賞できるし、ちょっとお洒落なホテルのバーなどでは4,000~5,000円程度という破格の料金でドリンク2杯とフードを楽しめますし、ポイント還元率は1%ですし・・・。優待の充実度はこのクラスナンバーワンであると断言できます。

東京ディズニーリゾートやUSJへ毎年行かないような方とか、海外によく行く方などは、JCBザ・クラスより魅力的かもしれません。

| JCBザ・クラス | |||

|

年会費 | 本会員 | 55,000円(税込) |

| 家族会員 | 無料 | ||

| 取得方法 | インビテーション | ||

| カードブランド | |||

| ラグジュアリーカード【TITANIUM CARD】 | |||

|

年会費 | 本会員 | 55,000円(税込) |

| 家族会員 | 16,500円(税込)/人 | ||

| 取得方法 | 新規申込み ※20歳未満の方、および学生の方はお申込みいただけません |

||

| カードブランド | |||

Visaブランドにこだわるなら、三井住友カード プラチナ(年会費55,000円)よりもTRUST CLUB プラチナ Visaカード(年会費38,500円)を推奨します。

理由は、

・年会費が安い

・ポイントがたまりやすい

・審査のハードルが低い(三井住友は30歳以上、TRUST CLUBは25歳以上)

・プライオリティ・パスが標準で付帯

・グルメ系の優待サービス対象店舗が圧倒的に多い

などなど、TRUST CLUB プラチナ Visaカードが絶対に有利です。

ただし、貯めたポイントを航空会社のマイレージプログラムへ移行することができないので、マイルを貯めたい方には不向きです。

| TRUST CLUB プラチナ Visaカード | |||

|

年会費 | 本会員 | 38,500円(税込) |

| 家族会員 | 無料 | ||

| カードブランド | |||

| 申込み対象 | 当社所定の基準を満たす方 | ||

クレジットカードに年会費10万円以上だせるのは、“富裕層”というカテゴリに属する方が多いのではないかと思います。

中には「なんちゃって」レベルで取得した人もいますが、長く続かないでしょう。

この分類に属するのは、ダイナースプレミアムカードと、アメリカン・エキスプレス・プラチナ・カード、そしてラグジュアリーカード。

まず、アメックス・プラチナとダイナースクラブ プレミアムカードについてお話しします。

これらは、歴史もあることからか、特に年齢が高い方から多くの支持を集めています。

どちらも、一般カード自体もステータス性が高いですが、プラチナ級となると当然、大きなステータス性を持っています。

アメックス・プラチナは、トラベル系に強い印象を受けます。

ヒルトン系列やマリオット系列など、無条件で上級メンバーシップに登録できる特典も付帯しているほか、不定期ですがホテルのキャッシュバックキャンペーンも多く、ハイクラスなホテルをよく利用する方なら年間を通じてかなり多くのメリットを受けられます。そのほか、対象ホテルで朝食無料や部屋のアップグレード、$100相当のホテルクレジットなどの特典が付帯した「ファイン・ホテル・アンド・リゾート」や、

年に一度もらえるホテルの無料宿泊券「フリー・ステイ・ギフト」などもあり、ハイクラスなホテルをよく利用する方なら、年間を通じてかなり多くのメリットを受けられます。

保険の充実度もナンバーワンで、1億円まで補償する個人賠償責任保険や、病気やけがで予定していたコンサートや旅行に行けなくなったときのキャンセル費用を補償する「キャンセル・プロテクション」などが付帯。

また、家電製品がメーカー保証の期間を超えて故障した場合に一定金額を補償してくれる保険も付帯し、こちらはアメックス・プラチナで購入したか否かに関係なく保険が適用されます。年会費を超える保険金を受け取った方も少なくなく、「安心感」ではアメックス・プラチナが絶対におすすめです。

ダイナースクラブ プレミアムカードに関しては、“グルメ”に強いという印象を持っています。

1名分のコース料理が無料になる優待に関しては、他社が200店舗くらいであるのに対して、ダイナースのプレミアムカードは全国350店舗以上(2023年12月時点)とダントツの多さ。

コンシェルジュに関しても、僕自身、美味しいお店探しではダイナースが1番信頼できると感じています。

また、グルメ以外でもダイナースのコンシェルジュは、たとえば海外で病気やケガをした場合など、非常に細かにサポートしてくれます。

そして、グルメ系の優待特典やイベントは、とにかく多い。“グルメ”に焦点を当てるなら、このカードが真っ先に候補に挙がると言っていいでしょう。

そのほか、意外と安く航空券やホテルを手配してくれたりするケースもあったり、ポイントも100円=1.5ptとアメックスプラチナの1.5倍で、かなり貯まりやすいなどといった魅力もあります。

日本で最初のクレジットカードと言われ、歴史的背景も含め、多くの富裕層に人気を博している1枚です。

また、ダイナースクラブカード(年会費24,200円(税込))は、一般カードであるにもかかわらず、一見さんお断りの高級料亭をダイナースクラブが代わりに予約してくれたり、2名以上の利用で1名分のコース料理が無料になる特典が付帯しているなど、コストパフォーマンスに優れているカードで、おすすめ度は高い1枚。

審査のハードルも高めで、ステータスカードに詳しい人からは、持っているだけで羨まれることもしばしば。

実はプレミアムは無いけど、ダイナースの一般カードは持っているという、超富裕層も少なくありません。(ちなみに、アメックスについても同様のことが言えます。)

アメックスとダイナースの一般カードへ入会し、じっくり検討してみるのも一つの方法かな?とも感じます。

続いて、ラグジュアリーカードについてですが、こちらはMasterCardブランドの最上位グレードとなる【ワールドエリート】で、"プラチナ"よりも上のグレード。

国内では2024年4月時点でラグジュアリーカードと、三井住友トラストクラブが発行しているTRUST CLUB ワールドエリートカードの2枚のみ。

金属製カードを採用し、手にしたときのズッシリ感はアメックスプラチナやダイナースのプレミアムメタルカードより完全に上。私の知人で支払い時に金属製カードを受け取ったことのある飲食店経営の方々は、「あっ!?この人、お金持ちなんだ?」と感じるそうです。

コンシェルジュの使いやすさは非常によく、利用時の“ストレスフリー”は、圧倒的にラグジュアリーカードに軍配が上がります。

すぐに担当者に繋がりますし、最初の依頼は、電話やメールのほか、LINEで頼むことも可能。

電車の中など、電話できない場所でもコンシェルジュを活用できるのは、大きな強みです。

東京都内や大阪、京都市内などの対象飲食店を予約すると、片道をリムジン送迎してくれたり、全国の対象飲食店でコース料理をアップグレードしてくれたり、プレミアムカードらしい1枚。

マンダリン オリエンタル 東京やザ・プリンスギャラリー 東京紀尾井町などのバーで、ドリンク2杯とフードを4,000円程度と格安価格でいただける「ラウンジアワー」など、グルメに関する優待は充実。

ホテル優待に関しては、このクラスで一番、対象ホテルが多いのがラグジュアリーカード。世界3,000ヵ所以上のホテルで、部屋のアップグレードや朝食無料、$100相当のホテルクレジットなどが付帯しています。

国内の対象ホテルも、数あるプレミアムカードの中でナンバーワン。アメックス・プラチナを大きく凌ぎます。

ハイクラスなホテルに泊まる機会が多いなら年会費を大きく超えるベネフィットを受けます。

また、ラグジュアリーカードの大きな特徴として、「会員同士の横の繋がり」を大切にしている点が上げられます。

「ネットワーキング特化型ソーシャルアワー」では、ラグジュアリーカード会員同士が相席となり、趣味やビジネスで繋がる可能性もあります。

アルコールを含むフリードリンクで【参加費無料】という会員の交流会も開催されており、年会費以上の価値を秘めているのは間違いなし。

法人決済用のラグジュアリーカード(Gold Card:年会費22万円)なら、自社の商品やサービスを会員に優待特典付きで販売することもできます。

ポイント還元率もBlack Cardで1.25%、Gold Cardで1.5%と高く、グルメ、ホテル、コンシェルジュ、ポイント還元率のすべてが高次元でバランスの良い1枚と言えます。

なお、ラグジュアリーカードには個人用のゴールドカード(年会費22万円)も存在しますが、ブラックカード(年会費11万円)との差額以上のメリットがあるか?といえば、ちょっと微妙なところです。

2021年の終わりくらいに登場した新色【ローズゴールド】は、他社にないカラーで男女問わずおすすめですが、カラーだけでチョイスするというのも・・・。

完全招待制のラグジュアリーカード ブラックダイヤモンドを目指すならゴールドカードの選択も“アリ”ですが、そうじゃないなら、じっくり検討することをお勧めします。

色々と記載しましたが、年会費10万円を超えるクレジットカードについては、それぞれの持ち味があり、正直、1本に絞り込むのは困難です。

ラグジュアリーカードが登場する前は、アメックス・プラチナとダイナースクラブ プレミアムカードの2枚持ちをする方も少なくありませんでした。

MasterCardという利便性に期待し、アメックスまたはダイナースと、ラグジュアリーカードのベーシックタイプとなる【TITANIUM CARD】の併用というのも良いかもしれません。

とくに地方都市在住の方なら、アメックス・プラチナよりもラグジュアリーカードは恩恵を受けやすいと思います。

| ラグジュアリーカード【BLACK CARD】 | |||

|

年会費 | 本会員 | 110,000円(税込) |

| 家族会員 | 27,500円(税込)/人 | ||

| 取得方法 | 新規申込み ※20歳未満の方、および学生の方はお申込みいただけません |

||

| カードブランド | |||

| ラグジュアリーカード【GOLD CARD】 | |||

|

年会費 | 本会員 | 220,000円(税込) |

| 家族会員 | 55,000円(税込)/人 | ||

| 取得方法 | 新規申込み ※20歳未満の方、および学生の方はお申込みいただけません |

||

| カードブランド | |||

| アメリカン・エキスプレス・プラチナ・カード | |||

|

年会費 | 本会員 | 165,000円(税込) |

| 家族会員 | 4名まで無料 | ||

| 取得方法 | 新規申込み | ||

| カードブランド | |||

| ダイナースクラブ プレミアムカード | |||

|

年会費 | 本会員 | 143,000円(税込) |

| 家族会員 | 無料 | ||

| 取得方法 | インビテーション | ||

| カードブランド | |||

プラチナカードの基礎知識

サービスで選ぶ

各社のプラチナカード

国際ブランドと共通特典