ショッピングで貯まるポイント、最も還元率が高いプラチナカードとは?

当サイトは、Internet Explorerでは画像が表示されないように設定しています。

お手数ですが、他のブラウザでご覧いただくようお願いいたします。

ショッピングの利用で貯まるポイント。

「プラチナカードともなると、ポイント還元率が一般カードやゴールドカードと比較して高いのでは?」と思っている方がいますが、実はそうでもありません。

中にはボーナスポイントを用意するなどしてポイント還元率がアップするカードもありますが、ほとんどのプラチナカードがゴールドカード会員と変わらないポイント還元率に設定しています。

「ポイントよりも、様々な優待サービスで会員をもてなす」というのがカード会社のスタンスでしょうか。

なお、ポイント的にお得かどうか?ポイント還元だけで年会費をカバーできるのかどうか?は、持つ人のライフスタイルによって変わってきます。

どういったお店で利用することが多いか?とか、年間利用金額はどのくらいか?など。

「ポイント還元率だけを重視したい!」というなら、高額な年会費を支払わなくても、年会費無料のクレジットカードや永年年会費無料となる条件を達成したゴールドカードを持った方が「うまみ」が大きいケースも大いにありますので、じっくりと考えていただければと思います。

このページでは、「ポイント還元率の高いプラチナカードが欲しい!」という方のため、いくつかのカードを紹介させていただきます。

UCプラチナカードの基本となるポイント還元率は1%。

低くはないですが、高くもない、そういった印象を受ける“数字”ですね。

ただ、UCプラチナカードには、複数のボーナスポイントが用意されています。

※UCプラチナカードに関する記載は、全て1pt=5円相当のアイテムと交換した場合の還元率および還元額を記載しています。

ひとつ目はシーズナルギフト。

3ヶ月の請求合計金額45万円以上の場合、利用金額に応じたボーナスポイントが付与されます。

| 3ヶ月の請求金額 | ボーナスポイント |

| 45万円 | 2,000円分 |

| 60万円 | 2,500円分 |

| 70万円 | 3,000円分 |

| 80万円 | 3,500円分 |

| 90万円 | 4,000円分 |

| 100万円 | 5,000円分 |

また、3ヶ月の請求金額が40万円以上の方を対象に、抽選で20名にボーナスポイント10,000円分をプレゼント。

年会費の安いプラチナカードですが、利用金額の大きな方にメリットをもたらすクレジットカードです。

1年間のうち10ヵ月、ポイントが付与された月があると、ボーナスポイントとして500円分をプレゼントします。

加えて、1年間で1,000ポイント以上獲得で750円分のボーナスポイント。

これら2つを合算すると、1,250円分のポイントが付与されます。

以上のことから、基本となるポイント還元率は1%ですが、実際には1%を超えるケースが多く、とくに利用金額が大きな方は、より大きな恩恵を受けられます。

さらに、他社カードではやっていない特典として、対象となる航空会社の公式ウェブサイトまたは空港カウンターにて「航空券」を購入すると、7%還元を受けられます。

対象となる航空会社は、ANA/JAL/スカイマーク/オリエンタルエアブリッジ/スターフライヤー/アイベックスエアラインズ/AIRDO/ソラシドエア。

かなり多いので、航空機を利用した旅行へ行く機会が多い方、出張が多い方はかなり大きなメリットを感じます。

なお、この特典は「航空券のみ」を購入した場合がポイントアップの対象となり、航空券と宿泊がセットになった商品は対象外であることに注意してください。

また、日本国内の公式販売窓口(公式サイトおよび空港カウンター等)が対象で、海外の公式サイトや海外空港カウンターでの購入分はポイントアップの対象外となります。

| UCプラチナカード | |||

|

年会費 | 本会員 | 16,500円(税込) |

| 家族会員 | 3,300円(税込) | ||

| 申込み対象者 | 安定した収入があり、社会的信用を有するご連絡可能な方(学生・未成年を除く) | ||

| カードブランド | |||

三井住友カードが発行する【ポイント特化型】のプラチナカードが、「三井住友カード プラチナプリファード」。

年会費は33,000円と、三井住友カード プラチナ(年会費55,000円)よりも安いですが、これは付帯する優待特典を最小化してコストを抑え、ポイント還元率に特化したためです。

三井住友カード プラチナと比較し、国内・海外旅行傷害保険の保険金額が低いとか、メンバーズセレクションが無い、USJでのラウンジを利用できない、など、どちらかというと“ゴールドカード”に近いスペックとなりますが、優待特典よりもポイント還元率を重視する人にとっては、やはりメリットの大きな1枚です。

そのポイントですが、通常、三井住友カードでは“ゴールド”は200円=1ptの付与となるところ、プラチナプリファードは100円=1pt。三井住友カード プラチナと同じです。

つまり、2倍貯まるので、基本となるポイント還元率は最大1%となります。

さらに、三井住友カード プラチナに無い特典として、毎年、前年に100万円以上利用するごとにボーナスとして1万ポイント(=1万円相当:1pt=1円のアイテムと交換した場合)がプレゼントされ、最大40,000pt(=4万円相当)まで得ることができます。(400万円利用でボーナス4万ポイント)

ただし、年会費が33,000円(税込)と高額なため、年間利用金額が大きくない方にとっては、年会費無料の楽天カードやPayPayカードなどポイント還元率1%のクレジットカードの方がお得です。

たとえば、仮に年間300万円の利用だと、通常ポイントが3万pt、ボーナスが3万pt、合計で6万ptをゲット(=6万円相当:1pt=1円のアイテムと交換した場合)

年会費33,000円を差し引くと、プラス27,000円となり、楽天カードやPayPayカードで300万円利用した場合に得られる3万ポイントをわずかに下回ります。

※プラチナプリファードは、他に特約店で利用するとプラスαのポイントが貯まる特典もあり、必ずしも楽天カード等に劣るというワケではありません。

仮に年間200万円くらいの利用であれば、年会費永年無料を達成している三井住友カード ゴールド(NL)の方がポイントで大きな恩恵を受けるので注意が必要です。

三井住友カード ゴールド(NL)とOLIVEフレキシブルペイ(ゴールド)のダブル持ちで、それぞれで年間100万円の利用があればボーナスポイントを含めて3万円相当のVポイントが貯まるので、ポイント重視ならプラチナプリファードよりお得。

また、ボーナスポイントは4万ptが上限なので、年間400万円利用では実質的なポイント還元率が2%であるのに対して、年間1,000万円の利用では実質的なポイント還元率が1.4%といった具合に、年間利用額が大きいほど実質的なポイント還元率が低下する現象が生じる点も注意してください。

総合的に考えると、ベストは年間300~400万円程度利用する方かな、と感じます。

| 三井住友カード プラチナプリファード | |||

|

年会費 | 本会員 | 33,000円(税込) |

| 家族会員 | 無料 | ||

| 申込み対象者 | 原則として、満20歳以上で、 ご本人に安定継続収入のある方 |

||

| カードブランド | |||

エポスプラチナカードは、エポスゴールドカード会員が招待状を受け取って入会した場合、年会費が2万円(税込)となるお得なプラチナカード。

年会費3万円を支払って新規入会された方でも、年間100万円以上の利用で翌年以降は永年年会費2万円(税込)まで抑えることが可能です。

このエポスプラチナカード、ベースとなるポイント還元率は最大0.5%と“一般的”な数字ですが、ボーナスポイントが高いのが特徴です。

たとえば、年間100万円以上の利用でボーナス20,000pt(=2万円相当:1pt=1円のアイテムと交換した場合)となるので、ボーナスポイントだけで年会費をカバーできます。(年会費が2万円の方の場合)

年間100万円の利用で、年会費以上のポイントが付与されるのは、エポスプラチナカードをおいて他にありません。

エポスカードは、ほとんどの交換アイテムで交換レートが統一されており、これも他社カードに無い特徴。

ネットでのお買物や公共料金の支払いにキャッシュバックでポイントを利用した場合も、交換レートは落ちません。ポイントの使いやすさもエポスプラチナカードの魅力です。

さらに、200万円以上で30,000pt、300万円以上で40,000ptと、年間利用額が100万円増えるごとにボーナスポイントも増え、最大100,000pt(=10万円相当)のボーナスポイントが付与されます。(下表参照)

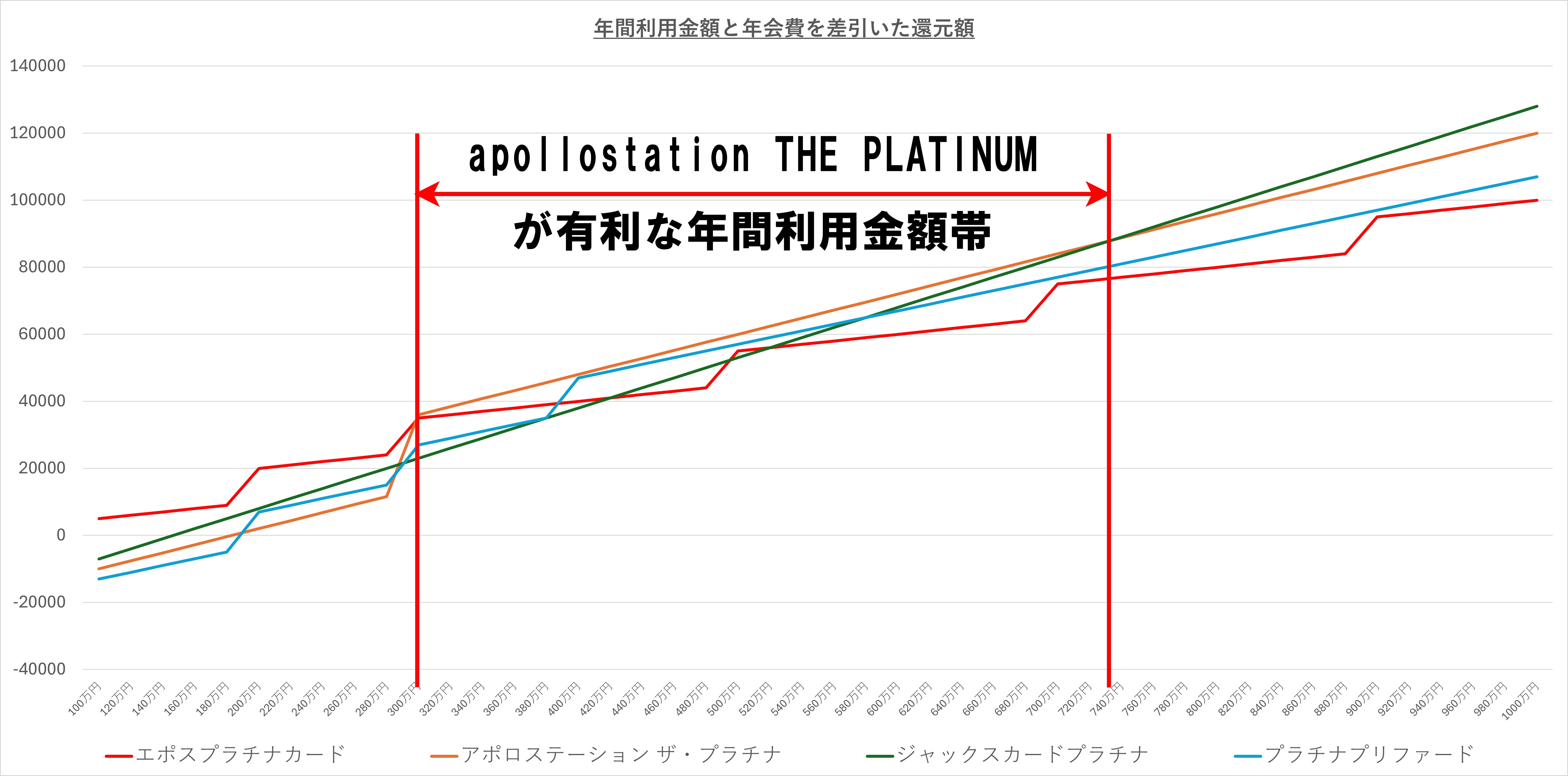

ポイント還元により得た金額から年会費を差引いた実質的なお得度は、三井住友プラチナプリファードやジャックスカードプラチナより大きいです。

参考として、仮に年間200万円利用の方なら、ボーナスを含めた実質的なポイント還元率が最大2%(1円のアイテムと交換した場合)となります。

| 年間利用金額 | ボーナスポイント |

| 100万円 | 20,000pt |

| 200万円 | 30,000pt |

| 300万円 | 40,000pt |

| 500万円 | 50,000pt |

| 700万円 | 60,000pt |

| 900万円 | 70,000pt |

| 1,100万円 | 80,000pt |

| 1,300万円 | 90,000pt |

| 1,500万円 | 100,000pt |

ちょっと時間を要しますが、急がないならエポスの一般カードに入会し、プラチナを目指すのも良いかな、と思います。

僕自身、一般カードに入会した翌年にエポスゴールドの招待状が届いて年会費無料でランクアップ、その翌年にエポスプラチナカードの招待状が届きました。

この手順でいくと、初年度から年会費20,000円(税込)でエポスプラチナカードが手に入ります。

なお、動画チャンネル「プラチナカードnavi」では、APAと提携した「アパステイヤーズクラブカード プラチナ」を推す声も多く寄せられます。

アパステイヤーズクラブカード プラチナは、アパホテルをよく利用する方のうち、インビテーションを受け取ったが入会できるプラチナカードで、年会費は20,000円(税込)とエポスプラチナカードと同額。

ボーナスポイントなどエポスプラチナカードの特典を受け継ぎながら、アパホテルでの特典も盛り込んだ1枚。対象宿泊施設の無料宿泊券も毎年もらえます。出張が多い方等はコスパ最強候補に挙がってくるかと思います。

特典内容は非常に興味深いカードですが、アパステイヤーズクラブカード プラチナは「アパホテルで年間20泊以上の実績」がないと招待状が届かないので、残念ながら僕自身には縁がないプラチナカードのようです。

| エポスプラチナカード | |||

|

年会費 | 本会員 | 30,000円(税込) ※年間100万円以上ご利用の方、およびインビテーションから入会された方は年会費2万円(税込) |

| 家族会員 | 無料 | ||

| 申込み対象者 | お申し込みは20歳以上の方(学生を除く)とさせていただきます。 | ||

| カードブランド | |||

ポイント還元率1.25%を誇るプレミアムカード。

年会費は11万円(税込)と高額ですが、Mastercardブランドの中で“プラチナMastercard”の2ランク上となる最高グレード「ワールドエリートMastercard」に位置し、ステータス性と優待サービスは申し分なし。

アメックス・プラチナやダイナースクラブ プレミアムカードよりも年会費が割安で、しかもMastercardだから利便性は国内外で良し。

どんなクレジットカードも、交換先によってポイント還元率が変動し、ごく一部の交換先しか最高還元率を得られません。

しかし、ラグジュアリーカードなら

・Amazonギフトカード

・nanaco

・楽天Edy

・dポイント

・WAON

・Google Play

・Apple Gift Card

・図書カードネットギフト

・Uber ギフトカード

にポイントを交換(移行)した場合で1.25%のポイント還元率を達成。キャッシュバックに利用してもポイント還元率は低下しません。

JCBギフトカードやクオカード、図書カードのように、物理的なカードが送られてくるアイテムだと還元率が若干落ちますが、それでも1.15%と他社の一歩上。

一般的にプラチナカードは利用可能額が200~500万円となるカードが多いですが、ラグジュアリーカードはデポジット、つまり事前入金サービスを利用することが可能です。

これを活用すると、9,990万円までの支払いが可能なので、一時的に大きな支払いがあるケースなどで重宝します。

前述した、三井住友カード プラチナプリファードやエポスプラチナカードとの違いはここで、高額決済が予想される方はラグジュアリーカードを選択した方が大きなメリットを受けることができます。

また、SAKENOVAで利用可能なクーポンにポイントを交換した場合は、2.75%までポイント還元率が跳ね上がるので、高級日本酒が好きな方にも適したクレジットカードである点も付け加えておきます。

| ラグジュアリーカード(Black Card) | |||

|

年会費 | 本会員 | 110,000円(税込) |

| 家族会員 | 27,500円(税込) | ||

| カードブランド | |||

ジャックスカードプラチナは、ベースとなるポイント還元率は最大0.5%と一般的ですが、プラチナ会員特典のポイントを加えると、合計で200円利用=2ポイント付与され、ポイント還元率は最大1.0%となります。

さらに、年間50万円以上の利用だとベースポイント還元率が上昇していき、年間300万円以上の利用ではプラチナ特典のポイントを含め、最大1.5%のポイント還元率を期待できるプラチナカードです。

※最大のポイント還元率となるには、1pt=1円のアイテムと交換した場合となります。

ポイント還元により得た金額から年会費を差引いた純粋な利益は、多くの方にとってはエポスプラチナカードに負けますが、年間700万円以上の利用ならジャックスカードプラチナに軍配が上がります。

また、三井住友プラチナプリファードやエポスプラチナカードは、「ボーナスポイント」をカードの継続特典として用意。

つまり、次年度にカードを更新せずに解約したら、ボーナスポイントを受取れません。

それに対してジャックスカードプラチナは前年度の利用実績に応じてボーナスポイントを受け取るので、考え方によってはジャックスカードプラチナの方が生涯を通じるとお得となるケースもあります。

年会費は22,000円(税込)と安く、初めてプラチナカードを手にする方にとってもおすすめの1枚となります。

ジャックスカードプラチナなら家族会員もプライオリティ・パスに登録でき、本会員・家族会員ともに、それぞれ年間6回までプライオリティ・パス対象の空港ラウンジを利用可能。

年会費が安くてポイント還元率が高く、プライオリティ・パスも夫婦で使いたい、というなら真っ先に候補に挙がるクレジットカードです。

| ジャックスカードプラチナ | |||

|

年会費 | 本会員 | 22,000円(税込) |

| 家族会員 | 無料 | ||

| カードブランド | |||

基本となるポイント還元率が1%のプラチナカード。年間利用金額に応じてボーナスポイントがもらえますが、あまり大きなボーナスではありません。

貯めたポイントを次年度年会費に充てることが可能で、年間2,075,000円利用相当分のポイントで年会費38,500円分となります。

ポイントの使い道としては、これが最も還元率の高い方法となり、この場合のポイント還元率は1.86%と驚異の数字。

余裕を見て年間240万円以上利用される方なら、実質年会費無料で付帯する優待特典を毎年利用できます。

Visaブランドでプラチナカードが欲しいなら、TRUST CLUB プラチナ Visaカードは優待特典の豊富さで筆頭候補に挙がる、おすすめの1枚です。

| TRUST CLUB プラチナ Visaカード | |||

|

年会費 | 本会員 | 38,500円(税込) |

| 家族会員 | 無料 | ||

| 取得方法 | 新規申込み 当社所定の基準を満たす方 |

||

| カードブランド | |||

apollostation THE PLATINUMは、年会費22,000円(税込)のプラチナカードで基本となるポイント還元率は1.2%と高水準。

アポロステーションのSSでは、ガソリン・軽油が2円/L引き、灯油は1円/L引きで、毎月の利用金額が大きいと1リットル当たりの値引き単価は上昇し、最大でガソリン・軽油が10円/L引きになります。

なので、基本的に車をお持ちの方、とくに車を2台以上保有しているといった方は大きな恩恵を受けます。

さらに、このカード、年間300万円以上のショッピング利用で次年度の年会費が無料になる年会費免除の特典が付帯しています。

ポイント還元率1.2%で年会費は無料となると、さすがに年間300万円以上の利用ではエポスプラチナカードや三井住友カード プラチナプリファードが得られるポイント還元額から年会費を差引いた実質的な還元額よりも、大きな恩恵を受けます。

また、家族会員もプライオリティ・パスに登録でき、本会員・家族会員ともに、それぞれ年間30回まで対象となる空港ラウンジを無料で利用可能。

年間30回まで利用可能であれば、海外へ毎月行く方であっても不満は感じないのではないでしょうか?

年間300万円以上の利用が毎年見込まれるなら、かなりコスパの高いプラチナカードと言えます。

| apollostation THE PLATINUM セゾン・アメックス・カード | |||

|

年会費 | 本会員 | 22,000円(税込) ※ショッピング利用金額累計が年間300万円以上で次年度年会費免除 |

| 家族会員 | 3,300円(税込) ※初年度無料 ※本会員が年会費免除であれば家族会員も無料 |

||

| 申込み対象 | ●年齢25歳以上で安定収入のある方 ●既に出光カード会員の方は、入会後1年以上ご利用年数があり、出光カード規約を遵守されている方 ●当社の提携する金融機関に決済口座をお持ちの方 |

||

| カードブランド | |||

三井住友カードが特定のコンビニや飲食店で、ポイント倍率が大きくアップする優待を開始して以降、いまではいくつかのクレジットカードで同様のサービスを提供しています。

このサービスを加味してプラチナカードを選びたい方、どのカードがどこの加盟店でポイントがアップするのか知りたい方は、以下のページにお進みください。

以上、ポイント還元率の高さに着眼してプラチナカードを紹介してきましたが、「マイル還元率」を重視してプラチナカードを選びたい!と言う方もいるでしょう。

マイルを重視するなら、航空系のプラチナを選択する方法ももちろんありますが、「コンシェルジュやグルメ優待、ホテル優待など、マイル以外の他の要素もある程度重視して選びたい!」という方なら、総合的な判断で航空系ではないプラチナカードを選択するのも良いかと思います。

マイル還元率が高いプラチナカードを欲しい方は、以下のバナーから次のページにお進みください。

プラチナカードはポイントで年会費相当のメリットを受けるのではなく、優待特典・サービスを活用して得られる「エクスペリエンス」が最も重要。ポイント還元率重視なら年会費無料カードを選べばいい。

自分の価値観に合ったプラチナカードを選べば、生活はより豊かになるとの確信のもと、当サイトを運営。

動画チャンネル「プラチナカードnavi」では最新情報などのコンテンツを配信し、プラチナカード選びに悩む視聴者へアドバイスも行っている。

プラチナカードの基礎知識

サービスで選ぶ

各社のプラチナカード

国際ブランドと共通特典