格安年会費で入会可能な3枚を比べてみる

当サイトは、Internet Explorerでは画像が表示されないように設定しています。

お手数ですが、他のブラウザでご覧いただくようお願いいたします。

できるだけ負担を抑えてプラチナカードを持ちたい、といった要望は少なくありません。

5万円や10万円以上のプラチナカードも、付加価値があるものもありますが、毎年の固定費として年会費を支払うことを考えると、抵抗を感じるのはやむを得ませんね。

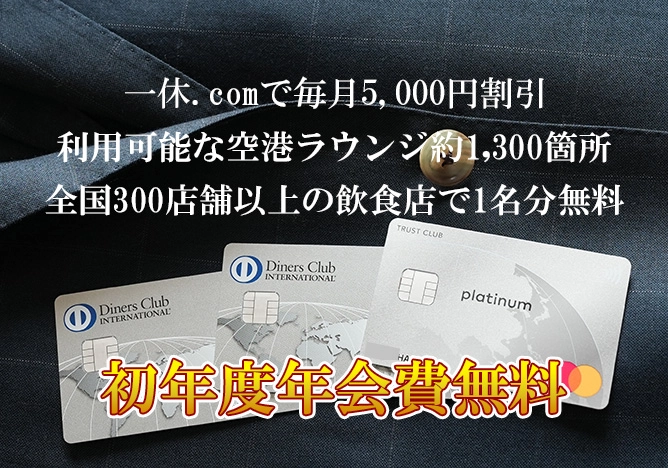

となると候補に挙がるのが、年会費2万円ほどの格安プラチナカード。

そこで、このページでは、以下に示す、だれでも新規入会申込みが可能な年会費2万円前後のプラチナカードを厳選して3枚ピックアップし、それぞれのPRポイントについて探ってみたいと思います。

これらのプラチナカードは、コンシェルジュサービスやプライオリティパスなどの基本的な優待特典は備えており、安さと機能性がバランスよく融合されています。

なお、三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードについては、正式名称が長いため、このページの本文中では、「三菱UFJカード・プラチナ」とカード名を略して記述させていただきます。

もくじ

まず、ポイントのたまりやすさについて比較していきます。

一般的なクレジットカードでしたら、それほど大きな違いはないのですが、ここで紹介する3枚は基本となるポイント還元率自体に開きがあります。

長く使用していくと、その開きはどんどん大きくなるので要注意です。

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | UCプラチナカード | エポスプラチナカード |

|

|

|

| 1,000円=1pt 海外は1,000円=2.0pt |

1,000円=2pt | 200円=1pt |

| 月間3万円以上でボーナスポイント | 3カ月間の請求合計金額45万円以上で2,000円相当のボーナスポイントや、1年間のうち10カ月以上ご利用で500円相当のボーナスポイントなど、複数の特典あり | 年間100万円利用で2万円相当のボーナスポイント |

| ポイントの有効期限は3年間 | 獲得した年の翌年9月末日まで | ポイントの有効期限なし |

| Amazonギフト券 1000pt=5,000円 ※1pt=5円 スマホアプリで交換した場合 ギフトカード 1550pt=6,000円 ※1pt=3.9円 |

nanaco 200pt=920円相当 ※1pt=4.6円 ギフトカード 200pt=1,000円 ※1pt=5円 5,000pt=30,000円 ※1pt=6円 |

Amazonギフト券 1pt=1円 ネット通販・公共料金等の利用分に充当 1pt=1円 |

基本ポイント還元率に着目すると、

UCプラチナカードが1.0%で、この中では最も高いのですが、エポスプラチナカードは強力なボーナスポイントが用意されており、年間100万円の利用で20,000pt=2万円相当(1pt=1円のアイテムと交換した場合)がプレゼントされます。

ここでは取り上げていませんが、ポイント還元率が高いプラチナカードとして、ジャックスカードプラチナや三井住友カード プラチナプリファードが挙げられますが、ポイントによる還元額から年会費を差引いた“実質的な還元額”では、エポスプラチナカードの方が上回ります。(※年間利用金額300~400万円など、一部、ジャックスカードプラチナやプラチナプリファードが優位となるケースもあります。)

エポスプラチナカードは通常年会費30,000円(税込)ですが、エポスゴールドカード会員がインビテーションを受け取って入会した場合は永年年会費20,000円(税込)となるほか、ゴールドからのグレードアップではなく新規に入会した場合は年間100万円以上の利用で、次年度以降の年会費は20,000円(税込)。このように、20,000円(税込)の年会費で持っている場合、年間100万円の利用があると、ボーナスポイントだけで年会費をペイすることになります。

ポイント還元率の高いプラチナカードはいくつかありますが、年間100万円利用で年会費以上のポイントが付与されるのは、エポスプラチナカードだけです。

急がないのであれば年会費無料のエポスカードに入会し、インビテーションを受け取ってエポスゴールドカードにランクアップ、その後、インビテーションを受け取ってエポスプラチナカードに入会するのが、個人的にはおススメ。

このケースでいくと、エポスゴールドカードも年会費永年無料ですので、プラチナに昇格するまで年会費が発生しないことになります。

プラチナカードを取得するまで相当な時間を要しそうですが、僕の場合、年会費無料のエポスカードに入会してから2年後にエポスプラチナカードのインビテーションを受け取りました。

2024年秋から、他社ではプライオリティ・パスの改悪が多く見られるほか、「ポイント還元率が高い」を売りにしていたジャックスカードプラチナや三井住友カード プラチナプリファードなどはポイントプログラムを一部改定し、以前よりポイント的な旨味が薄れました。

エポスプラチナカードの取得に2年かかる流れだと、その2年以内に仮に改悪が行われた場合は「プラチナカードにランクアップしない」という回避方法も取れます。

話を戻して、エポスプラチナカードのボーナスポイントですが、年間利用額に応じて、下図のように最大10万ポイントまでもらうことができます。1pt=1円なので、非常に分かりやすいですね。最大10万円分のポイントを受け取ることができるということです。

これ以外に通常ポイントが付与されるので、実質的なポイント還元率は1%を超えることになります。

※エポスカード公式サイトより引用

三菱UFJカード・プラチナは最大0.5%のポイント還元率。

とはいっても、多くのアイテムがポイントの移行レートが低く、ポイント還元率が0.5%に達するのはビックカメラとベルメゾンへのポイント移行だけ。

Amazonギフトカードもスマホアプリから交換申請した場合は0.5%のポイント還元率となりますが、PCからAmazonギフトカードに交換すると、交換レートが低いので注意が必要です。

また、ポイント還元率月間利用金額に応じてボーナスポイントが付与されますが、わずかなポイント数なので、ポイント還元率に期待するクレジットカードではありません。

UCプラチナカードは基本ポイント還元率が1.0%ですが、5,000pt貯めて、これをUCギフトカードに交換した場合、6万円分となります。つまり、還元率は1.2%となります。

ただし、このカードもボーナスポイントが複数用意されています。

ひとつ目はシーズナルギフトと呼ばれる特典で、3カ月間の請求金額が45万円以上だと、利用金額に応じたボーナスポイントが付与されます。(下表参照)

| 3カ月間の利用金額 | ボーナスポイント |

| 45万円 | 2,000円分 |

| 60万円 | 2,500円分 |

| 70万円 | 3,000円分 |

| 80万円 | 3,500円分 |

| 90万円 | 4,000円分 |

| 100万円 | 5,000円分 |

※ボーナスポイントは1pt=5円相当のアイテムと交換した場合の金額

さらに、3カ月間の請求金額が40万円以上の方の中から、抽選で20名にボーナス1万円分※をプレゼント!

抽選によるボーナスポイントが無いとしても、3カ月間に45万円の利用を1年間繰り返したら、シーズナルギフトだけで、年間8,000円相当※のボーナスポイントを受取れます。

二つ目のボーナスは「年間利用ボーナス」

これは、1年間のうちポイントが付与された月が10ヶ月以上あると100pt(500円相当※)がもらえるほか、1年間で1,000ポイント以上の獲得で150pt(750円相当※)のボーナスポイントがもらえる特典。

つまり、毎月15万円ずつ、年間で180万円の利用があった場合の獲得ポイントは、

〇シーズナルギフト:8,000円分※

〇年間利用ボーナス:1,250円分※

〇通常ポイント:18,000円分※

で、合計27,250円相当のポイントが貯まります。この場合のポイント還元率は1.5%を超える計算。

言い換えれば、UCプラチナカードは、毎月15万円以上、年間で180万円以上の利用が見込まれる方に、より大きな恩恵をもたらします。

飛行機を利用した出張が多いとか、年に2回は家族で帰省や旅行で飛行機を利用するなど、航空券を購入する機会があるなら、UCプラチナカードを検討候補に挙げることをおすすめします。

UCプラチナカードは、主な航空会社(公式サイトや空港カウンター等)で航空券を購入した場合、ポイントがアップし、1,000円=14pt付与されます。これは、1pt=5円相当のアイテムと交換した場合、7%還元に相当するポイント還元率。

対象となる航空会社は以下の通り。

〇ANA

〇JAL

〇スカイマーク

〇オリエンタルエアブリッジ

〇スターフライヤー

〇アイベックスエアラインズ

〇AIRDO

〇ソラシドエア

年間で10万円の航空券購入があれば14,000円相当のポイント還元、年間20万円の航空券購入なら28,000相当のポイント還元と、かなりの魅力です。

なお、航空券と宿泊施設がセットになったパッケージツアー等を販売する航空会社もありますが、これらはポイントアップの対象外となりますので注意してください。

あくまでも、航空券の購入のみがポイントアップの対象です。

エポスプラチナカードは、ボーナスポイント以外にも、豊富な優待特典が魅力的です。

居酒屋やカラオケ、映画館、レジャー施設などなど、とにかく豊富。

八景島シーパラダイスやカラオケ館、ビックエコー、ユナイテッド・シネマ、イオンシネマなどなど、具体的な数字は分かりませんが、1万店を優に超えるお店や施設での優待特典が用意されています。

ただし、グルメ系は庶民的な居酒屋がメイン。

Visaが提供する高級飲食店で利用できる5,000円割引クーポン【Visaプラチナ ラグジュアリーダイニング】や、2名以上の予約で1名分のコース料理が無料となる【プラチナグルメクーポン】などの高級路線のグルメ系優待もありますが、庶民的なお店の優待が豊富であると覚えておいた方が良いでしょう。

庶民派のプラチナカードが欲しいなら、エポスプラチナカードが断然おススメナンバーワンです。

Visaブランドで海外にも強いですし、ポイント還元率の高さも大きな武器と言えるでしょう。

なお、セゾンプラチナ・アメックスでは、2024年から「セゾンフクリコ」という福利厚生サービスを無料で使えるようになりました。

これにより、エポスプラチナカードのように、映画やカラオケ、テーマパーク、日帰り温泉、飲食店、ホテルなどなど、全国の対象店で割引優待が受けられます。

三菱UFJカード・プラチナは、セブン-イレブンとローソンでの利用分は最大7%相当のポイント還元を受けられます。

昼食はコンビニのお弁当を食べることが多いとか、仕事帰りに夕食やビール、おつまみをコンビニで買って帰ることが多いといった方は、コンビニで月に1万円以上使うケースも少なくないと思います。

タバコも購入するなら月に2万円以上といったケースもあるでしょう。

仮にセブン-イレブンやローソンで、月2万円の利用が見込まれる場合、年間で24万円。

この7%となると、16,800円相当のポイントが還元されるということですね。(ポイント還元率が7%となるのは、1pt=5円相当の商品と交換した場合です。)

となると、三菱UFJカード・プラチナ会員は年会費の半分以上をコンビニ利用分のポイントで補うことができるということになり、他のプラチナと比べてお得度が大きいです。

ちなみに、三菱UFJカード・プラチナの場合、スシローや松屋、ピザハットなどでも7%還元を受けられます。

ただし、三菱UFJカードのポイント還元率は、多くの場合0.4%以下。

ということは、セブン-イレブンとコンビニで最大7%とはいっても、実際は、多くの交換アイテムで5.6%以下にしか届きません。

コンビニで7%相当のポイント還元を達成するためには、ポイントの交換レートが1pt=5円相当となる、ビックポイントかベルメゾン・ポイント、Amazonギフトカード(専用アプリで移行した場合のみ交換レートが高い)に移行・交換することが必須となります。

国内主要空港のラウンジであれば、ゴールドカードでも利用可能ですが、海外の主要空港のラウンジを利用したいとなると、プライオリティ・パスに年会費無料で登録できるプラチナカード会員がお得。

プライオリティ・パスは、世界の主要空港のラウンジを利用できる会員制のプログラムで、会員登録することで世界1,700ヵ所以上の空港ラウンジやエクスペリエンス(お食事や休憩施設等を含む)を利用できます。

日本国内の空港ラウンジはジュースが無料で飲めるくらいですが、海外ではビュッフェ形式で食事を楽しめるラウンジも多く、日本とは勝手が違います。

このプライオリティ・パスには、3つの会員資格が用意されていますが、各カード会社のプラチナカード会員が無料で登録できるのは、最上級のプレステージ会員。

通常の入会申込みだと469米ドル必要となります。

「プライオリティ・パスの会員登録をするならどのプラチナカードを選んでも同じじゃないか?」と思う方が多いと思いますが、実は「家族会員も利用したい」という方がいるなら、どれを選んでも同じじゃありません。

各プラチナカードの優待特典に付帯しているプライオリティ・パスは、カードの本会員のみ入会申し込みが可能であり、家族会員は申し込めないのがほぼ。

そんな中、年会費が格安であるにもかかわらず、三菱UFJカード・プラチナとUCプラチナカードは本会員・家族会員を問わずプライオリティ・パスの申し込みができます。

ただし、三菱UFJニコスが発行するクレジットカードは、プライオリティ・パス対象の【空港ラウンジ】のみしか利用できないほか、UCプラチナカードについては海外は空港ラウンジ、飲食店、休憩施設すべてのプライオリティ・パス提携施設を利用できますが、国内は空港ラウンジのみ利用可なので、ここはご注意ください。

また、UCプラチナカードは、プライオリティ・パスを利用できるのは年間6回までという制限があります。

とは言っても、本会員、家族会員、それぞれ年間6回までという制限なので、ほとんどの方にとっては気にならない上限回数かと思います。

また、本会員のみとなりますが、エポスプラチナカードは回数に制限が無くプライオリティ・パス対象の全ての施設を利用可能です。

ただし、昨今、多くのカード会社でプライオリティ・パス優待の改定を行っており、年間利用回数に制限が無く、空港ラウンジ、飲食店、リフレッシュ施設を全て利用できるのは、ラグジュアリーカード、セゾンプラチナ・アメックス、エポスプラチナカード

くらいです。

セゾンプラチナ・アメックスやセゾンプラチナ・ビジネスは、2025年6月から年会費を33,000円(税込)に改定しましたし、20,000円(税込)という格安のエポスプラチナカードが今後も改定を行わない保証はないというか、真っ先に改定が行われてもおかしくないプラチナカードなので、その点はご注意ください。

三菱UFJカード・プラチナとUCプラチナカードには、国内の対象となる高級ホテルを朝食2名まで無料、客室アップグレード、アーリーチェックイン/レイトチェックアウト、100米ドル相当のホテルクレジット付きなどの特典付きで泊ることが出来る特典が付帯しています。

いずれも対象ホテル数はほぼ変わらないのですが、UCプラチナカードでは、さらに独自に割引等の特典付きで泊まれるホテルを複数用意し、全国の「ふふ」や京都のMOGANA、箱根小涌園などなど。

UCプラチナカード会員なら、全国の星野リゾートの宿泊施設も割引で泊まることが出来ます。

また、エポスプラチナカードとUCプラチナカードは、Visaが提供する「Visaラグジュアリーホテルコレクション」を利用することができ、国内外の900以上のホテルを下記特典付きで泊まることが可能。(特典は宿泊施設によって異なります)

〇ベストレート

〇客室アップグレード

〇無料Wi-Fi

〇2名分の朝食無料

〇25米ドル分の飲食割引

〇VIPゲストステータス

〇レイトチェックアウト

このVisaが提供する特典ですが、国内での対象ホテル数は少なめなものの、ホテル公式サイトや大手宿泊予約サイトを経由するよりも安い傾向が強いのが特徴です。

以上を踏まえて総合的に考えると、ラグジュアリーホテルに泊まる機会が多いなら、UCプラチナカードが個人的にはおすすめです。

エポスプラチナカードは、Visaブランドであるがゆえに、海外で強いメリットがあります。

対する、三菱UFJカード・プラチナとセゾンプラチナ・アメックスは、AMEXブランドなので少々不安。

しかし、三菱UFJカード会員には「デュアルスタイル」というクレジットカードを2枚持つスタイルを提案しており、追加で別のブランドのカードを取得できます。

たとえば三菱UFJカード・プラチナ・アメックスをお持ちの方は、三菱UFJカード・ゴールドプレステージ(通常年会費11,000円)を2,200円の優遇年会費で追加可能。

これにより、ゴールドプレステージのVisaやMastercardを追加することにより、海外での利便性が大幅に高まります。

利用限度額は三菱UFJカード・プラチナの枠が適用となりますので、他社のゴールドカードを新規に作るよりも利用枠に困ることは少ないでしょう。

もちろん、合計の年会費は24,200円に微増しますが、この程度で海外にも強い組み合わせを持てるなら、大きな出費にもならないと思います。

さらに、デュアルスタイルを活用することで、ポイントが国内利用で1.5倍、海外利用で2倍付与される優遇特典もありますので、年間100万円以上の利用があるなら追加した2,200円のもとは取ることが可能です。(1pt=5円相当のアイテムと交換した場合)

なので、個人的には海外に行くかどうかに限らず、デュアルスタイルを活用することをおすすめいたします。

おすすめの3枚のプラチナカードについて、その違いが分かるよう複数項目にて比較をしてきました。

何を重要視するかで選択は変わってきますが、ポイント重視なら年間100万円の利用で年会費以上のポイント(通常ポイント5,000円相当+ボーナスポイント20,000円相当=25,000円相当)がもらえるエポスプラチナカード。

庶民的な優待が多数ついているので、高級飲食店や高級ホテルには全く興味がない!という方にもおすすめできます。

高級なホテルに泊まる機会がよくあるなら、UCプラチナカードがおすすめ。ラグジュアリーカードと並び、国内で優待を受けられる対象ホテルが多いのが魅力です。

星野リゾートでの割引優待もあり、出張が多い方等は星野リゾートの中でもカジュアルな「OMOブランド」のホテルの活用でメリットを受けられます。

家族カードもプライオリティ・パスに登録できるので、夫婦で海外旅行へ行く、といったケースでも心強い1枚。海外では、飲食店、リフレッシュ施設等も利用可能なのもグッドです。

三菱UFJカード・プラチナ・アメックスは、家族会員もプライオリティ・パスに登録でき、年間利用回数に制限が無いので、夫婦で海外へ行く機会がある方におすすめ。

飲食店やリフレッシュ施設等の利用は出来ませんが、「空港ラウンジを利用できれば良い!」というのであれば、おすすめ候補に挙がります。

三菱UFJ銀行の優待特典も付帯しているので、メインバンクが三菱UFJ銀行という方にもおすすめできます。

ただし、ポイント還元率は基本的に低いですし、航空会社のマイレージプログラムへの移行レートも低いので、ここに期待するカードではない点に要注意。

また、2024年秋から、三菱UFJカード・プラチナは複数の改悪発表が続いています。

プライオリティ・パスのほか、手荷物無料宅配サービスが無くなったり、会員を電話でサポートするプラチナデスクの営業時間も24時間年中無休をやめ、年末年始休業で日中のみの受付となりました。

今後、新サービスが追加されるのであればまだしも、現状では、ちょっと推しづらいプラチナカードですので注意してください。

UCプラチナカードには、通信端末修理費用保険が付帯しています。

スマホの修理費用を補償する保険が付いたプレミアムカードがいくつかありますが、UCプラチナカードの場合、スマホだけじゃなく、PCやゲーム機など、通信を伴う製品であれば、万が一の破損、水没、故障等による修理費用を年1回、年間最大3万円まで補償してくれます。

年間最大3万円は、スマホの修理代金が上昇した今の世の中では補償金額としては小さいですが、他社と異なり免責がありません。

なによりも、ここで紹介したカードの中では唯一、スマホの画面割れなどの損傷を補償する保険が付帯したカードです。

| エポスプラチナカード | |||

|

年会費 | 本会員 | 30,000円(税込) 年間100万円の利用で次年度以降20,000円(税込) |

| 家族会員 | 無料 | ||

| カードブランド | |||

| 三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード | |||

|

年会費 | 本会員 | 22,000円(税込) |

| 家族会員 | 1名無料、2人目からは3,300円(税込) | ||

| カードブランド | |||

| UCプラチナカード | |||

|

年会費 | 本会員 | 16,500円(税込) |

| 家族会員 | 3,300円(税込) | ||

| 申込み対象者 | 安定した収入があり、社会的信用を有するご連絡可能な方 (学生・未成年を除く) |

||

| カードブランド | |||

プラチナカードはポイントで年会費相当のメリットを受けるのではなく、優待特典・サービスを活用して得られる「エクスペリエンス」が最も重要。ポイント還元率重視なら年会費無料カードを選べばいい。

自分の価値観に合ったプラチナカードを選べば、生活はより豊かになるとの確信のもと、当サイトを運営。

動画チャンネル「プラチナカードnavi」では最新情報などのコンテンツを配信し、プラチナカード選びに悩む視聴者へアドバイスも行っている。

プラチナカードの基礎知識

サービスで選ぶ

各社のプラチナカード

国際ブランドと共通特典