コンテンツ

年会費

選ぶ

このページのもくじ

クレジットカード利用歴三十数年。プラチナカードはポイントで年会費相当のメリットを受けるのではなく、優待特典・サービスを活用して得られる「エクスペリエンス」が最も重要。

ポイント還元率重視なら年会費無料カードを選べばいい。

自分の価値観に合ったプラチナカードを選べば、生活はより豊かになるとの確信のもと、当サイトを運営しています。

高額年会費でもプラチナカードの優待を使いこなせばメリット大

―はじめに―

私自身、プラチナカードを最大時には8枚所有していましたが、はじめてインビテーションが届いたときは、正直入会には前向きではありませんでした。

年会費は5万円とか十ウン万円。

ためらうのも当然といえば当然。

インビテーションとともに届いた会員向けサービスや補償の案内を見たり、カード会社からプラチナカードのメリットについて直接電話で案内されたり・・・。

だけれども、年会費相応の価値をよく見いだせなかった。

手元に届くインビテーションなんて、簡潔にしかサービスが記載されていませんから。

1枚目は「思い切って入会してみた!」というのが本音ですが、半年も所有すると“プラチナカード”の持つ会員向けサービスがだいぶ理解でき、「これはコスパに優れている!」と高額年会費にも納得させられました。

単なる決済手段を目的として持つなら宝の持ち腐れのプラチナカード。

エクスペリエンスこそが、プラチナカードを保有する最大のメリット。1枚のカードで仕事もプライベートも、より豊かになっていきます。

貯めたポイントだけでペイするカードもありますが、それはごく一部。

ポイント還元率にトコトンこだわるなら、別にプラチナカードを選択する必要などなく、年会費無料のクレジットカードやゴールドカードで十分ではないか?と感じます。

また、ポイントだけに頼ったら、そのカードのデメリットしか見えなくなります。

多くのプラチナカードは、“ポイント”よりも“優待特典・サービス”の充実に力を入れており、優待特典を上手く活用できるなら年会費以上のベネフィットを受取れるでしょう。

言い換えれば、上手く使いこなせないと「年会費が高すぎる!」とか「お金の無駄だ!」と解約していくしかなくなります。

もちろん、自分自身のライフスタイルに合致していない優待特典であれば、高いお金を出して入会する必要などありません。

もし、あなたが、ゴールドカードよりもステータスの高いカードに興味をお持ちなら、まずは必要な優待特典か?不要な優待特典か?をじっくり検討していき、あなたの価値観にあった1枚を探していただければと思います。

筆者が保有するプラチナカードは6枚

僕自身、もともと3枚のプラチナカードを活用してベネフィットを受けていましたが、実際の使用感や優待サービスの質感を確かめたく、最大時には8枚、2026年時点では6枚の保有者となっています。

また自分にとってメリットの薄いカードは解約をしてきましたが、今後も自分に必要なカードだけを残し、不要なカードは解約する予定です。

【現在保有するプラチナ(プレミアム)カード】

・JCBザ・クラス

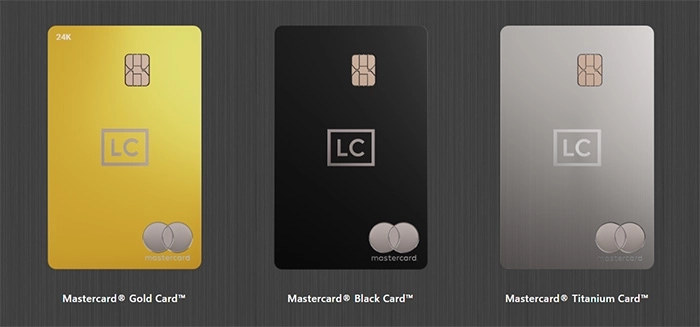

・ラグジュアリーカード(BLACK・法人)

・アメリカン・エキスプレス・プラチナ・カード

・セゾンプラチナ・アメリカン・エキスプレス・カード

・セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

・TRUST CLUB プラチナマスターカード

【解約したプラチナカード】

・UCプラチナカード(2024年解約)

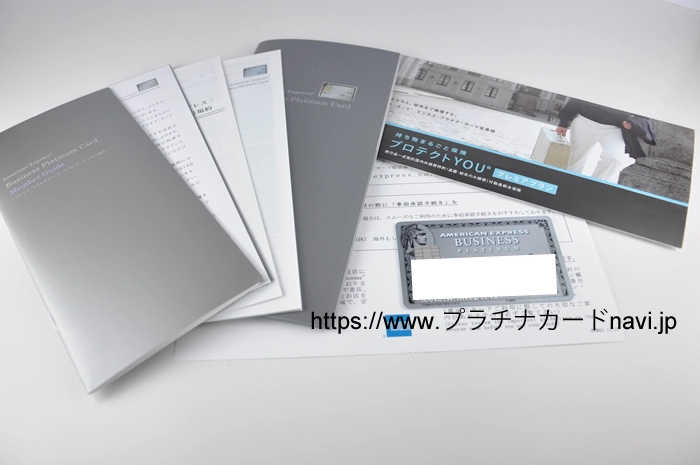

・アメリカン・エキスプレス・ビジネス・プラチナ・カード(2023年解約)

・ラグジュアリーカード(TITANIUM)(2020年解約)

・ダイナースクラブ プレミアムカード(2020年解約)

・TRUST CLUB ワールドエリートカード(2020年解約)

・三井住友カード プラチナ(2019年解約)

・三菱UFJカード プラチナ・アメリカン・エキスプレス・カード(2025年解約)

僕の知人には経営者が多く1,000人は優に超えますが、このサイト【プラチナカードnavi】は僕自身に加えて知人の情報を交えて記事を書かせて頂いております。

保有カードをザックリ紹介

僕自身が保有するプラチナカードは、ビジネスも含めて6枚あります。ここでは、解約したカードも含め、保有経験のあるカードをザックリと紹介していきます。

プラチナカードnaviについて

当サイトは、あまり知られていないプラチナカードに関する“疑問”を解決するため、

そもそも会員になるとどういったメリットがあるのか?

どういったユーザーにメリットをもたらすのか?

などを具体的に記述していきます。

また、各カードの特典内容・サービスをとりまとめ、自分自身に合った1枚を探せるよう、利用したいサービスでカテゴリ化するなどして紹介しています。

年会費相応のベネフィットを受けるために

高額な年会費となるプラチナカードは、ただの“決済手段”だけで利用していたのではお金の無駄。僕が考える年会費相応のベネフィットを受けるために重要なポイントをまとめました。

厳選プラチナカードと新規入会キャンペーン情報

三井住友カード プラチナプリファード

家族会員 無料

| 旅行傷害保険 | 海外 | 最高5,000万円まで |

| 国内 | 最高5,000万円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話・メール 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | 付帯無し | |

| ポイント還元率 | 1.0~2.0% | |

| マイル移行率 | 100円=0.5マイル ボーナスpt除く |

|

ラグジュアリーカード BLACK CARD

家族会員 27,500円(税込)

| 旅行傷害保険 | 海外 | 最高1.2億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話・メール 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パス | |

| ポイント還元率 | 1.25% | |

| マイル移行率 | 1,000円=7.5マイル | |

ジャックスカードプラチナ

家族会員は無料

| 旅行傷害保険 | 海外 | 最高1億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高300万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 利用可 |

| 海外 | プライオリティ・パス | |

| ポイント還元率 | 1.0~1.5% | |

| マイル移行率 | 1000円=9~12マイル ANAの場合 |

|

TRUST CLUB プラチナマスターカード

家族会員は無料

| 旅行傷害保険 | 海外 | 最高3,000万円まで |

| 国内 | 最高3,000万円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高50万円 |

| 自己負担額 | 10,000円 | |

| コンシェルジュ | ― | |

| 空港ラウンジ | 国内 | 利用可 |

| 海外 | ー | |

| ポイント還元率 | 0.5% | |

| マイル移行率 | ー | |

UCプラチナカード

家族会員は3,300円/人

| 旅行傷害保険 | 海外 | 最高1億円まで |

| 国内 | 最高5,000万円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高300万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間対応 | |

| 空港ラウンジ | 国内 | 利用可 |

| 海外 | プライオリティ・パス 家族会員も登録可 |

|

| ポイント還元率 | 1.0% | |

| マイル移行率 | 1000円=6マイル | |

アメリカン・エキスプレス・プラチナ・カード

家族会員は4枚まで無料

| 旅行傷害保険 | 海外 | 最高1億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 10,000円 | |

| コンシェルジュ | 24時間 受付:電話 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パスほか | |

| ポイント還元率 | 0.5% | |

| マイル移行率 | 100円=1マイル | |

ラグジュアリーカード TITANIUM CARD

家族会員 16,500円(税込)

| 旅行傷害保険 | 海外 | 最高1.2億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話・メール 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パス 家族会員も登録可 |

|

| ポイント還元率 | 1.00% | |

| マイル移行率 | 1,000円=6マイル | |

ラグジュアリーカード BLACK CARD

家族会員 27,500円(税込)

| 旅行傷害保険 | 海外 | 最高1.2億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話・メール 回答:電話・メール・LINE |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パス 家族会員も登録可 |

|

| ポイント還元率 | 1.25% | |

| マイル移行率 | 1,000円=7.5マイル | |

JCBザ・クラス メタルカード

※メタルカードの年会費は無料ですが、JCBザ・クラスの年会費はかかります

| 旅行傷害保険 | 海外 | 最高1億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 3,000円 | |

| コンシェルジュ | 24時間 受付:電話・アプリ 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パス | |

| ポイント還元率 | 0.5~1.0% | |

| マイル移行率 | 1,000円=3~6マイル | |

ダイナースクラブ プレミアムメタルカード

※年会費は無料ですがダイナースクラブ プレミアムカードに準じます

| 旅行傷害保険 | 海外 | 最高1億円まで |

| 国内 | 最高1億円まで | |

| 買物保険 (動産保険) |

補償限度額 | 最高500万円 |

| 自己負担額 | 10,000円 | |

| コンシェルジュ | 24時間対応 受付:電話・メール 回答:電話・メール |

|

| 空港ラウンジ | 国内 | 同伴者1名まで無料 |

| 海外 | プライオリティ・パス 家族会員も登録可 |

|

| ポイント還元率 | 0.6% | |

| マイル移行率 | 100円=1.5マイル | |

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード 年会費22,000円(税込) |

初年度年会費無料に加え、入会後3カ月間のショッピング利用で永久不滅ポイントを2%還元(キャンペーン終了日は未定) |

セゾンプラチナ・アメリカン・エキスプレス・カード 年会費22,000円(税込) |

僕の紹介者URLからの申込みをし、入会翌々月末までに10万円以上のカード利用で、Amazonギフトカード12,000円分プレゼント |

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード 年会費22,000円(税込) |

新規入会後、MUFGカードアプリにログインの上、ショッピングでカードを利用すると最大15,000相当のポイントをプレゼント |

JCBプラチナ  年会費27,500円(税込) |

・条件達成で、HoteLux宿泊クーポン5万円分プレゼント |

アメリカン・エキスプレス・プラチナ・カード 年会費165,000円(税込) |

入会後、4ヶ月以内に合計150万円のカード利用で4万ボーナスポイント、 入会後8ヶ月以内に合計400万円以上のカード利用で8万ボーナスポイント、 入会後6ヶ月以内に対象加盟店で20万円のカード利用で3万ボーナスポイントを獲得できます。 |

プラチナカードによくある疑問

プラチナカードの審査はやっぱり厳しいのか?

現在、プラチナカードに入会する方法には、インビテーションからの入会と新規入会の2通りがあります。

プラチナカードに入会するにあたって、審査が心配な方も少なくないと思います。

まず、ゴールドカード会員の方でプラチナカードのインビテーションが届いた方は、ほとんど審査に通ります。(プラチナカードが新規入会を受付けているかどうか?に関わらず、条件を満たせばゴールドカード会員に案内が届くのが“普通”です。)

というか、審査に落ちたケースを僕の周りでは聞いたことがありません。

申込書には、勤続年数や家族構成、持ち家の有無などのほか年収の記載がありますが、インビテーションが届いたということは多くの場合、カード会社がゴールドカード時代の利用実績を見て判断していると思われ、審査上ここがかなり重視されてると推測されます。

なので、入会の意思がある方はインビテーションからの申込みで、ほぼ確実にプラチナカード会員になれます。

インビテーションが届かない!というゴールドカード会員の場合、月々の利用実績が不足している可能性が高いので、まずはカードで様々なことを決済することを心がけましょう。

また、僕自身の経験上、ゴールドカードに付帯するサービスをよく利用したりすることも大切なような気がします。

なお、これも経験上の話ですが、JCB THE CLASSは毎月10万円くらいの利用では、インビテーションが届かない気がします。できれば年間200万円以上のカード利用が、インビテーションを受け取る近道です。

対する、新規入会。

つまり、ゴールドカードを持っておらず新規に申込みをされる方は、カード会社によってハードルが異なります。

MUFGプラチナ・アメックスなど比較的簡単に審査に通りやすいプラチナカードもありますが、三井住友カード プラチナなんかはそれなりの年収が無いといけないように感じます。

ただし、申し込みたいプラチナカードを発行するカード会社のゴールドカード会員じゃなくても、一般カード会員で、会員履歴が長いとか、毎年それなりの利用実績があるという方なら、同じ新規申し込みでもハードルは高くないのでトライするのもアリでしょう。

プラチナカードには選び方があるのか?

ゴールドカードなら1万円程度の年会費が主流。条件達成で年会費が永年無料になるゴールドも普及していますが、ゴールドらしいスペックを搭載したクレジットカードとなると1万円程度となります。

対するプラチナカードは、年会費1.5万円程度から16万円程度(航空系となるとこれより高い年会費設定のプラチナカードも存在します。)と、かなりの幅があります。

それぞれに特色があり、「安いからダメだ!」とか「高すぎてお金の無駄だ!」とは言い切れません。

要は、使う人のライフスタイルによって、それぞれのプラチナカードの価値観を見いだせるかどうかが異なるのです。

「プラチナカードよりもゴールドカードの方が、自分にとってコスパが高い」という方も当然います。

ただ、経済的な余裕から年会費10万円を超えるようなクレジットカードは持てない!という方も少なくありません。

やはり、選ぶ際には、国際ブランドよりも年会費が重要なファクターになると思われます。自分が出せるのは2万円なのか、5万円なのか、10万円以上もOK!なのか、という具合に。

自分自身が出せる年会費を第一に考えて、次にその価格帯の中でカードを絞り込んでいくのが無難じゃないかと思います。

ただし、インビテーションからの申込みが原則となっているプラチナカードもありますので、気になるプラチナカードが見つかるも招待制であるなら、まずはそのカード会社が発行するプロパーのゴールドカードに入会するのがいいでしょう。1社に絞る必要はなく、気になるカードが2枚あるなら2社のゴールドカードに入会するというのもOK。ダイナースクラブカードとJCBゴールド、みたいな感じで。

新規入会を受付けているプラチナカードでも、まずはゴールドカードに入会してインビテーションを受け取ってからプラチナにランクアップする方が審査のハードルの関係上、有利な場合が多いです。三菱UFJカード プラチナ・アメックスのように比較的入会しやすいカードもありますが、三井住友カード プラチナなんかだと、新規入会はハードルが高め。

しかも、三井住友カード プラチナの場合、三井住友ゴールドカード会員からインビテーションをもらった方が初年度年会費が半額になるメリットもあります。

プラチナカードの選び方については、下記ページにまとめてますので、ご覧ください。